Backlogs von KYC Files sind vielen Compliance Experten ein Dorn im Auge, da das standardisierte und sorgfältige Abarbeiten, Überprüfen und Aktualisieren von KYC Formularen und KYC Checks enormen Aufwand verursacht. Das muss aber nicht sein. Inzwischen gibt es viele digitale Lösungen für Banken und Finanzintermediäre, welche Ihnen KYC und somit auch die gesamte Compliance erleichtern. Erfahren Sie hier mehr dazu, wie Sie mit der (Teil-)Automatisierung Ihrer KYC-Prozesse Zeit für die wichtigeren Dinge schaffen und auf Ihre Kernkompetenz fokussieren können.

KYC steht für „Know Your Customer“ und ist insbesondere für den Finanzsektor ein wichtiges Instrument, um die Identität und den Status in Hinsicht auf Compliance (Sanktionslisten, PEP-Status, CRIME-, Black- oder Watchlists) ihrer Kunden zu überprüfen. KYC ist ein Teil der Sorgfaltsprüfung (Due Diligence) von Finanzintermediären im Rahmen eines Compliance Prozesses und verfolgt das Ziel, Wirtschaftskriminalität oder Geldwäsche zu verhindern.

Für Banken in der Schweiz sind KYC-Checks vor Beginn einer Vertragsbeziehung ein Mittel, um die regulatorischen Auflagen der FINMA zu erfüllen. Dabei wird geprüft, ob Geschäftspartner basierend auf verdächtigen Transaktionen oder Treffern auf einer Risikoliste (zum Beispiel Sanktionslisten oder PEP-Listen) vertrauenswürdig sind.

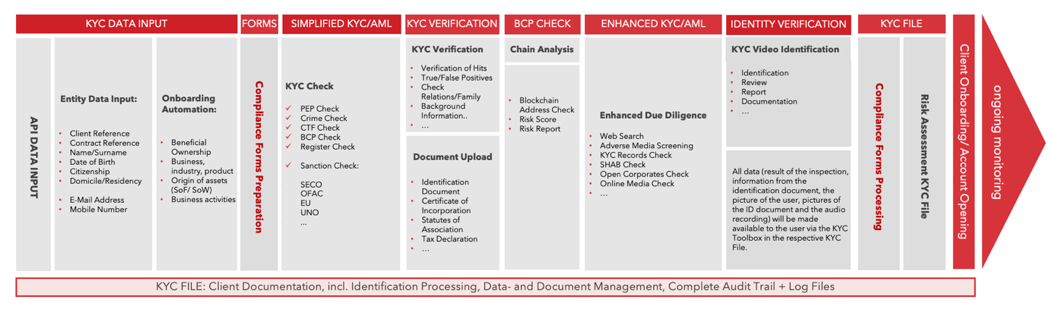

Beim KYC Compliance Prozess wird entweder im Rahmen eines Onboarding eine natürliche oder juristische Entität identifiziert und auf kritische Risiken überprüft, sowie im Rahmen eines Ongoing Monitorings wiederholt überprüft.

Beim Onboarding von neuen Kunden oder Geschäftspartnern, werden erstmals Daten zum Geschäftspartner gesammelt. Diese Datenerhebung kann an diversen Touchpoints stattfinden. Sei das an einem Schalter der Bank, über ein ausgedrucktes Formular oder Online, im digitalen Onboarding Prozess. Dabei werden in einem oder mehreren Schritten Informationen zur Entität wie; Name, E-Mail, Telefonnummer, Geburtsdatum, Heimatland und Domizil erhoben.

Sobald Sie alle Daten zusammengetragen haben, wird der Geschäftspartner im Rahmen eines vereinfachten KYC/AML Check auf mögliche Verbindungen zu PEP, Crime oder Sanktionslisten überprüft. Auch Blockchainadressen oder Registereinträge werden erhoben, um das Risiko der Geschäftsbeziehung in seiner Gesamtheit einzuschätzen. Wichtig ist dabei insbesondere, dass Sie Ihren Vertragspartner nach den regulatorischen Vorgaben identifizieren. Digitale Lösungen dazu, wie z.B. die Video Identifikation, Online-Identifikation ersetzen in der digitalen Welt die klassischen Identifikationsmethoden die persönliche Vorsprache oder die Zustellung echtheitsbeglaubigter Dokumente auf dem Korrespondenz weg. Hier gelten je nach Branche besondere Vorgaben des Regulators, die beachtet werden müssen. Für den Finanzmarkt gilt stand Heute folgendes FINMA RS. Um die Daten Ihres Geschäftspartners zu überprüfen, müssen Sie unter anderem Identifikationsdokumente wie z.B. Pass/ID, Handelsregistereintrag, Statuten, sowie allfällige weitere Informationen zur Finanzsituation und zum Steuerdomizil, etc. einfordern. Idealerweise werden die Unterlagen automatisch und digital im entsprechenden KYC File hinterlegt.

Sollte beim KYC Check bzw. der Verifikation ein erhöhtes Geschäftsrisiko festgestellt werden, wird eine vertiefte Überprüfung („ Enhanced Due Diligence“) notwendig. Dabei wird der Geschäftspartner auch in Bezug auf negative Medienmeldungen im Zusammenhang mit Compliance-relevanten Inhalten überprüft, die Geschäftsverbindungen und Eigentümerstrukturen werden recherchiert, und dem Reputationsrisiko wird vorgebeugt. Dies sollte den Vorgaben entsprechend aus Daten von öffentlich zugänglichen Datenbanken erfolgen.

Ziel ist es, den gesamten Prozess zu digitalisieren und im höchst möglichen Ausmass zu automatisieren. Alle erhobenen Daten zum KYC File werden geloggt und entsprechend den Vorgaben sortiert. Das KYC File soll alle für ein Audit relevanten Unterlagen einfach und jederzeit dokumentiert, sowie in unveränderlicher Form, vorlegen.

Sobald eine Geschäftsbeziehung das Onboarding durchlaufen hat, werden die Kontakte kontinuierlich auf allfällige neue Risikofaktoren überprüft. Potentielle Hits, also Treffer in der Überprüfung der Datenbank, sollen dabei nur erneut zur Prüfung erscheinen, wenn sich etwas am kritischen Status der Entität geändert hat (Whitelisting). Ein Batch-Screening oder Monitoring muss einfach in der Anwendung sein und eine eindeutige Übersicht von eventuellen Compliance-relevanten Änderungen aufzeigen. Automatische generierte Logfiles und Reports erleichtern den Prozess für die Anwender wie auch die Handhabung über dieselbe Oberfläche um die regelmässige erneute Überprüfung der Geschäftsbeziehungen im Tagesgeschäft zu integrieren.

Die manuellen KYC-Prozesse und Kontrollen haben ein hohes Fehlerpotenzial. Gemäss Beobachtungen von Synpulse werden die KYC-Prozesse unter anderem wegen neuen erforderlichen Kontrollen in Zusammenhang mit steigenden regulatorischen Anforderungen, wie z.B. aufgrund von FATCA, AIA und MiFID II, stets komplexer und führen je nach Kundensegment zu einer Fehlerquote von 10% bis 30%. Mit der Digitalisierung von Prozessschritten lässt sich dieses Risiko um einiges senken, in dem standardisiert Daten erhoben und nach Regelwerk ausgewertet werden können. [1]

Für Neukunden einer Bank kann sich der Onboardingprozess heute über mehrere Iterationen hinweg ziehen und gar mehrere Wochen dauern, da die regulatorischen Anforderungen an die Banken in den letzten Jahren stark zugenommen haben.

Um den Onboardingprozess für Kunden zu vereinfachen, bieten sich daher digitale Formen an, da diese nicht an Öffnungs- und Wartzeiten und einen spezifischen Ort gebunden sind, sondern jederzeit - 24/7 - in einer individuellen Kundensprache ausgeführt werden können.

Die KYC-Checks sind durch den hohen personellen Aufwand äusserst kostenintensiv. 58% der befragten KYC Experten antworteten gemäss der Know Your Customer Survey (2017) dass der Aufwand für KYC-Prozesse im Vergleich zum Vorjahr gestiegen ist. Die Digitalisierung bietet womöglich die grösste Chance, um den KYC Prozess zu verbessern und zu vereinfachen. Ihre Compliance-Experten werden entlastet und widmen sich in der Folgen den komplexeren Kernaufgaben ihrer Arbeit. [2]

Digitalisierung ist schnell ausgesprochen, Digitalsierungsprojekte in aller Munde – jedoch ist die Umsetzung jeweils nicht ganz so simpel. Damit Sie Ihre KYC Compliance mit einer digitalen Lösung standardisieren können, sollten Sie folgende 6 Tipps zur Implementierung beachten:

Im Finanzmarkt agieren verschiedene Banken und Finanzintermediäre mit unterschiedlichen Anforderungen und Herausforderungen an die Compliance.

Je nach Firmenstruktur und geltenden regulatorischen Rahmenbedingungen bieten sich verschiedene digitale Lösungsansätze zur Vereinfachung von KYC-Prozessen an, welche Teile Ihres Compliance-Prozesses automatisieren können:

Aus ganzheitlicher Sicht, und für das Risiko Management Ihres Unternehmens, bedeutet Simplify your Compliance hiernach, Prozesse und Standards regelbasiert und unterstützt durch Software zu implementieren, und damit den unterschiedlichen Benutzer-Gruppen einheitliche Vorgänge zu ermöglichen welche Fehlerquoten höchstmöglich eliminieren.

KYC Spider ist ein Full-Service Provider zur Implementierung Ihres digitalen KYC Prozesses. Mit der umfassenden KYC 4.0 Solution Suite helfen wir Ihnen Ihre Compliance zu vereinfachen. So bieten unsere digitalen Compliance-Lösungen einen einfachen, intelligenten und sicheren Compliance-Prozess zum durchgängigen Screening und Monitoring Ihrer Geschäftspartner an.

Die KYC Toolbox unterstützt Sie bei der Einhaltung der Vorschriften im Zusammenhang mit Geldwäscherei und der Verhinderung der Terrorismusfinanzierung. Mittels Kombination verschiedener Due Diligence-Anwendungen zur Identifikation beim Onboarding Ihrer Geschäftspartnern. Die KYC Toolbox basiert auf den Schweizer Regulierungen , d.h. den gesetzlichen Vorgaben wie auch Regulierungen der FINMA und SRO’s. Eine internationale Verwendung ist aber aufgrund der Anpassbarkeit von Matching und Risikokategorisierung ebenfalls möglich.

Mit der Kombination von KYC Toolbox und dem Expert Service sind Backlogs Geschichte. Mittels API Anbindung werden die Compliance-relevanten Daten, das Onboarding sowie KYC-Checks und die benötigten Compliance Formulare, gemäss den in Ihrem Compliance-Konzept definierten Prozess automatisiert erhoben. Sei dies für einen einfachen KYC Check, regelmässige Re-Checks Ihrer bestehenden Kunden und Geschäftspartner, oder für ein neues Kunden-Onboarding inkl. Formulargenerierung, Dokument-Upload sowie kompletter Audit Trail, und das finale Risk Assessment (durch Ihren Compliance Officer).

Wir betreuen Ihren KYC Prozess, während dem Sie sich auf Ihr Kerngeschäft fokussieren können. Unsere Partner und Compliance-Experten betreuen Ihren KYC Prozess analog Ihrem Compliance-Konzept und liefern Audit-fähige und komplette KYC Dossiers für Sie – auf Wunsch auch Forensic Reports.

Quellen:

[1] https://www.synpulse.com/_Resources/Persistent/226f9d06e471840cda4f99487ad9579eaa57dd98/Optimierung%20von%20KYC%20Prozessen.pdf

[2] https://www.refinitiv.com/content/dam/marketing/en_us/documents/reports/kyc-compliance-the-rising-challenge-for-corporates-special-report.pdf

[weitere] www.kyc.ch

Digital KYC bietet Ihnen eine einfache, intelligente und sichere Überprüfung und Identifizierung Ihrer Geschäftsbeziehungen.

Lernen Sie mit unserem Newsletter die Welt von KYC 4.0 und Compliance besser kennen. Wir senden Ihnen wöchentlich die wichtigsten Neuigkeiten direkt in Ihr Postfach.

Adresse

Eurospider Information Technology AG

Winterthurerstrasse 92

8006 Zürich

Telefon

KYC Spider bietet alle notwendigen Compliance-Dienstleistungen an, die für Finanzvermittler, Banken und Versicherungsgesellschaften sowie für Unternehmen der Finanztechnologie, Casinos und Industrieunternehmen relevant sind. Embargo und Sanktionskontrolle, PEP und Kriminalitätskontrolle und Compliance-Dokumentation.

Eurospider Information Technology AG

Winterthurerstrasse 92

8006 Zürich

Schweiz